Neutralità fiscale: da studio odontoiatrico a Srl Stp

Dopo anni di attesa arriva finalmente la neutralità fiscale delle aggregazioni tra professionisti. Cosa significa? Zero imposte per i singoli professionisti che si associano tra loro e anche per gli studi che, da associati, si trasformano in società. La Trasformazione da Studio a Srl Stp è diventata operazione zero imposte. Questo mio contributo “Neutralità fiscale: da studio odontoiatrico a Srl Stp” è scritto il giorno seguente l’approvazione in Consiglio dei Ministri del decreto di attuazione della riforma dei redditi di lavoro autonomo, ed è dedicato a tutti gli odontoiatri che hanno capito il valore di una Srl Stp e tutti i vantaggi che essa comporta per un dentista. Ricorda che il passaggio a Srl Stp odontoiatrica comporta molti vantaggi, se saputi cogliere nelle modalità più opportune, e noi di Spaziodentista siamo un team di esperti pronti a supportare il dentista che intende compiere questo passo.

Indice

- Trasformazione da studio odontoiatrico a Srl

- Conferimento in Srl Stp

- Un esempio di conferimento in Srl Stp

Trasformazione da studio odontoiatrico a Srl

Sento dentisti affermare di aver trasformato il proprio studio monoprofessionale in società. Nel mio blog trovi molti articoli dove ti dico tutte le opportunità di una trasformazione dello studio in s.r.l. s.t.p..

Sì proprio così, sono sempre stato convinto che la società tra professionisti rappresenti per i dentisti il vero vestito societario da adottare.

Ma cosa significa trasformare lo studio in società? In realtà la parola trasformazione, per quanto incisiva, non è tecnicamente corretta giuridicamente.

Il dentista può diventare società soltanto chiudendo la posizione individuale con contestuale apertura della società oppure mediante un conferimento di tutti i beni materiali ed immateriali dello studio.

La prima modalità è la prassi fino ad oggi attuata. Il motivo risiede soltanto in vecchi problemi fiscali. Fino alla riforma della fiscalità sul lavoro autonomo infatti il conferimento dello studio in società poteva innescare problemi di tassazione. Per il fisco il passaggio del valore dell’avviamento – in pratica il valore della clientela attiva – da libero professionista a società doveva essere tassato.

Per le ragioni che ho sopra esposto, quest’ultima modalità fino alla riforma è stata poco praticata.

Con le novità normative in arrivo ossia con la previsione del regime di neutralità fiscale delle operazioni di aggregazione e riorganizzazione degli studi professionali, sono sicuro che il conferimento dello studio sarà lo strumento prediletto per il passaggio.

| Leggi anche cos’è una Stp cliccando qui 👈 |

Le ragioni per cui un dentista potrebbe considerare la trasformazione del proprio studio in un’entità giuridica come una SRL STP possono includere:

- Adottare il regime fiscale delle società di capitale: la SRL STP è assoggettata al reddito d’impresa ed in particolare ad IRES ed IRAP.

- Limitazione della responsabilità: una SRL STP assicura la responsabilità limitata, il che significa che i soci non rispondono personalmente per i debiti della società oltre il capitale sociale sottoscritto. Questo può essere vantaggioso per proteggere il patrimonio personale del dentista da eventuali azioni legali o debiti della società.

- Facilità di trasferimento della proprietà: la SRL STP può offrire una maggiore flessibilità nel trasferimento della proprietà o nella partecipazione di nuovi soci rispetto a una struttura individuale o di tipo societario meno formale.

- Attrattiva per investitori: la struttura giuridica di una SRL STP può essere più attraente per gli investitori o per ottenere finanziamenti esterni rispetto a una struttura individuale.

Chiaramente quando si pensa alla trasformazione in Srl è necessario valutare attentamente la situazione del dentista e dello studio nello specifico. Per questo motivo è bene rivolgersi ad un consulente esperto. Clicca qui sotto!

Vediamo ora aspetti fiscali del conferimento dello studio in società tra professionisti.

- Imposte sul reddito: con la trasformazione in SRL, lo studio odontoiatrico diventa una persona giuridica separata dal dentista proprietario. Di conseguenza, la SRL sarà soggetta all’imposta sul reddito delle società (IRES) sul suo reddito imponibile. Questo potrebbe comportare un cambiamento nella tassazione rispetto alla situazione precedente in cui il dentista poteva essere soggetto all’imposta sul reddito delle persone fisiche (IRPEF).

- Imposte sul valore aggiunto (IVA): la SRL applicherà la normativa IVA per le prestazioni di servizi odontoiatrici erogate ai pazienti come lo studio professionale. Dunque non cambia niente per tutte le prestazioni esenti.

- Imposte sulle società: oltre all’IRES, potrebbero esserci altre imposte sulle società da considerare, come ad esempio l’imposta regionale sulle attività produttive (IRAP) in Italia. Queste imposte variano a seconda della legislazione fiscale nazionale e regionale.

- Regimi fiscali speciali: in alcuni casi, potrebbero essere disponibili regimi fiscali speciali o agevolazioni per le nuove società, ad esempio per le start-up o per le imprese che operano in determinati settori. È importante esaminare attentamente queste opzioni per ottimizzare la posizione fiscale della nuova SRL.

- Trattamento fiscale dei beni e delle attrezzature: durante la trasformazione, sarà necessario valutare il trattamento fiscale dei beni e delle attrezzature posseduti dall’attività odontoiatrica prima della trasformazione. Potrebbero esserci implicazioni fiscali legate alla cessione o al trasferimento di questi beni alla nuova SRL.

- Pianificazione fiscale: è fondamentale coinvolgere un commercialista o un consulente fiscale specializzato nella pianificazione fiscale per valutare tutte le implicazioni fiscali della trasformazione e per identificare eventuali opportunità di ottimizzazione fiscale.

Conferimento in Srl Stp

Dopo aver detto a più riprese che il conferimento è il nuovo strumento giuridico per costituire una società con zero imposte, vediamo bene le norma.

Il nuovo articolo 177-bis Tuir, rubricato “Operazioni straordinarie e attività professionali” dispone: “I conferimenti di attività materiali e immateriali, inclusa la clientela e ogni altro elemento immateriale, nonché di passività, comunque riferibili all’attività artistica o professionale, in una società per l’esercizio di attività professionali regolamentate nel sistema ordinistico, di cui all’articolo 10 della legge 12 novembre 2011, n. 183, non costituiscono realizzo di plusvalenze o minusvalenze; il soggetto conferente assume, quale valore delle partecipazioni ricevute, la somma algebrica dei valori fiscalmente riconosciuti di attività e passività conferite e il soggetto conferitario subentra nella posizione di quello conferente in ordine a quanto ricevuto, facendo risultare da apposito prospetto di riconciliazione della dichiarazione dei redditi i dati esposti nelle scritture contabili e i valori fiscalmente riconosciuti”.

L’art. 177-bis permette il conferimento di uno studio professionale in società senza pagare imposte sui redditi. Questo è il significato di neutralità fiscale.

Ma quale società è possibile costituire per utilizzare questa norma? La risposta della norma è chiara: un società per l’esercizio di attività professionali regolamentate nel sistema ordinistico di cui all’articolo 10 della legge 12 novembre 2011 ossia le società tra professionisti.

Questo è un punto fondamentale: dalla prima lettura della norma appare evidente che il conferimento in neutralità fiscale è soltanto permesso tra studio individuale e società tra professionisti e non in società struttura sanitaria dove pertanto rimangono vigenti tutti gli annosi problemi di quantificazione dell’avviamento, potenzialmente da assoggettare a tassazione.

Capiamo bene il secondo periodo del primo comma art. 177-bis tuir, nella parte in cui si dispone che il soggetto conferente assume, quale valore delle partecipazioni ricevute, la somma algebrica dei valori fiscalmente di quello conferente in ordine a quanto ricevuto, facendo risultare da apposito prospetto di riconciliazione della dichiarazione dei redditi i dati esposti nelle scritture contabili e i valori fiscalmente riconosciuti.

Un esempio di conferimento in Srl Stp

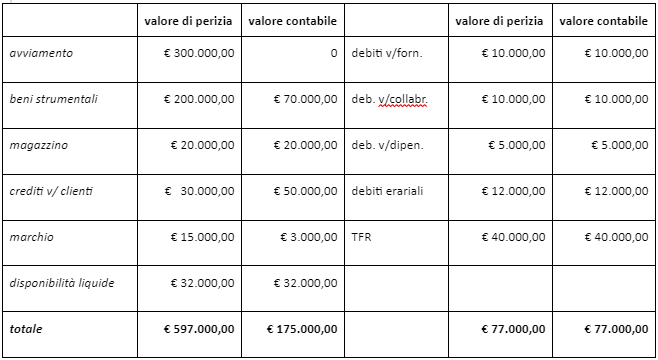

Il dottor Rossi vuole conferire il suo studio odontoiatrico in una srl società tra professionisti. La srl stp sarà unipersonale. Il valore dello studio professionale del dottor Rossi viene periziato come segue:

Il valore del conferimento da perizia sarà pari alla differenza del valore delle attività per euro 597.000,00 e le passività periziate in euro 77.000,00 ossia euro 520.000,00.

Il valore contabile dello studio conferito è invece pari alla differenze del valore contabile delle attività per euro 175.000,00 ed il valore delle passività in euro 77.000,00 ossia euro 98.000,00.

Fino alla introduzione della novella dell’art. 177-bis TUIR il conferimento dello studio del dottor Rossi in una s.r.l. società tra professionisti avrebbe sollevato potenziali problemi di carattere fiscale. La differenza tra valore periziato ed il valore contabile, nell’esempio pari ad euro 422.000,00, avrebbe causato l’assoggettazione a tassazione.

Oggi, invece, il plusvalore conferito nella srl stp non costituisce imponibile fiscale laddove ricorrano queste due condizioni:

- il conferente, nell’esempio dott. Rossi, assegna un valore alla partecipazione ricevuta in sede di conferimento dello studio in s.r.l. s.t.p., pari al valore fiscale dei beni strumentali conferiti ossia, sempre nell’esempio, euro 98.000,00;

- il conferitario, la s.r.l. s.t.p., iscrive i valori in contabilità come da perizia, pari ad euro 520.000,00, facendo attenzione che invece ai fini fiscali il valore dei beni conferiti sarà il medesimo di quelle del conferente ossia pari ad euro 98.000,00.

Se vuoi trasformare il tuo studio odontoiatrico in Srl Stp con zero imposte rivolgiti agli esperti di Spaziodentista!

Simone Berti

seguici anche su

6 risposte a “Neutralità fiscale: da studio odontoiatrico a Srl Stp”

-

Enrico

Buonasera, sono un odontoiatra e esercito l’attività con un mio collega con associazione professionale. La collaborazione dopo tanti anni non funziona più. Vorrei liquidare il mio socio e poi costituire una srl stp unipersonale. E’ possibile farlo senza pagare imposte?

Altra domanda: devo prima liquidare il mio socio o prima devo costituire la società? Grazie se vorrete rispondere.-

Gentile Enrico grazie della domanda. Sono dell’idea che prima occorre che Lei faccia chiarezza con l’associato e poi a seguire costituisca la srl stp unipersonale.

Per quanto riguarda il primo step, le consiglio di leggere attentamente il contratto costitutivo dell’associazione professionale, il quale dovrebbe disciplinare la modalità di recesso dal vincolo associativo. Una volta che l’associato è receduto è possibile conferire lo studio in srl stp. Le ricordo che la neutralità fiscale del conferimento è stata approvata dal Consiglio dei ministri, ma ad oggi (10 maggio 2024) non è stata ancora pubblicata in Gazzetta Ufficiale.

SalvatorePosso conferire lo studio professionale e l’immobile dello studio (già di mia proprietà) nella stp?

-

Gentile Salvatore, la risposta è positiva. Tengo a precisare che generalmente nella società operativa non viene conferito l’immobile, il quale rimane di proprietà del professionista. Il motivo è fiscale ma anche di pianificazione successoria. Mi spiego: l’immobile conferito nella società costituirà probabilmente un ostacolo quando Lei avrà intenzione di aggregarsi con altri colleghi o quando deciderà di cedere lo studio. La cessione dello studio non necessariamente innesca la cessione dell’immobile.

RiccardoSalve, non capisco in cosa si può risparmiare. In sostanza posso dire al mio commercialista di convertire la mia partita iva in società senza pagare niente?

-

Gentile dottore, negli ultimi giorni abbiamo ricevuto tante domande simili alla sua. Proprio per essere ancora più chiaro, spiego cosa si intende per neutralità fiscale nel video “Neutralità fiscale per le Società Tra Professionisti (STP)” che può vedere cliccando qui. Le ricordo comunque che la nuova norma, ancora non entrata in vigore ad oggi 14 maggio 2024, Le consentirà di effettuare il conferimento dello studio dentistico in STP con atto notarile e perizia tecnica di un professionista abilitato. Il risparmio dunque consiste nella certezza che il fisco non paventi un’operazione di realizzo ed assoggetti a tassazione, a titolo di plusvalenza, il valore conferito.

Lascia un commento Annulla risposta

-

Lascia un commento